شانا، الفینها ( اتیلن، پروپیلن و بوتادین) و آروماتیکها ( بنزن، تولوئن و زایلینها) حدود 90 درصد از تولیدات پتروشیمی را تشکیل می دهند و تقریبا بلوکهای همه محصولات پتروشیمی و پلیمر ها را می سازند.

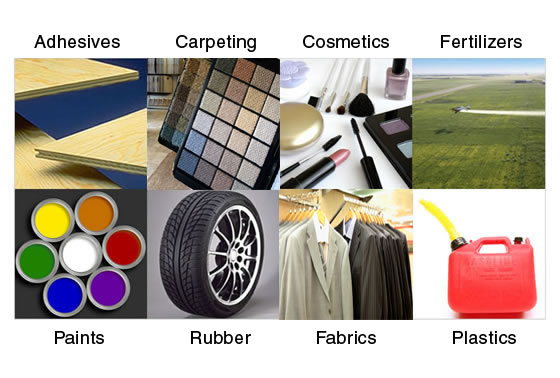

بازارهای نهایی مصرف تولیدات محصولات پتروشیمی در صنایع ساخت و ساز، بسته بندی، کشاورزی، تولیدات صنعتی، خودرو و الیاف مصنوعی دارای بیشترین کاربردهاست و با رشد جمعیت و افزایش تولید ناخالص ملی در کشورهای جهان، مصرف محصولات پتروشیمی افزایش بیشتری پیدا می کند.

در این میان، مواد خام از طریق پالایشگاههای نفت خام و گازطبیعی به پتروشیمی ها ارسال می شود. بیشتر پتروشیمی های جهان براساس خوراک مصرفی اتان، پروپان و نفتا ساخته شده اند.

برابر مطالعه انجام شده توسط نکسان در سال 2014، نفتا برای کرک بخار 44درصد، نفتا برای رفورمینگ 29درصد، ال پی جی 9درصد، اتان 12درصد، متانول یک درصد و نفت گاز 5درصد از خوراک پتروشیمی های جهان را به خود اختصاص داده است.

در این میان رشد مصرف خوراک در مناطق دارای مزیت مانند آمریکای شمالی و خاورمیانه 20 درصد از رشد جهانی را تا سال 2040 تشکیل می دهد و رشد مصرف خوراک چین بالغ بر 45 درصد از کل جهان را در بر می گیرد. نیمی از رشد تقاضا برای متانول خواهد بود.

در آمریکای شمالی، هزینه پایین تولید اتان تقاضا برای کراکر بخار را افزایش داده و بسیاری از کراکرها از خوراک نفتا به اتان بدل شده اند. مصرف نفتا برای کراکینگ بخار از سال 2005 به نصف کاهش پیدا کرده است.

تولید پتروشیمی در اروپای غربی به دلیل هزینه های بالای انرژی و نیروی کار دارای نقطه ضعف رقابتی است. به دلیل عملکرد ضعیف برخی واحدها تعدادی از کراکر های بخار مصرف کننده نفتا به تدریج تعطیل شده اند. پیش بینی می شود صادرات اتان آمریکا از سال 2015 شروع شود و 2 تا 3 میلیون تن در سال افزایش پیدا کند. برخی کراکرهایی که دارای مقیاسهای کوچک هستند نیز بسته خواهند شد و تعطیلی برخی از پالایشگاهها هم پیش بینی می شود.

قیمت مواد اولیه صادراتی به روسیه یک مزیت اقتصادی و رشد حرکتی و کراکینگ نفتا همچنان به روند رو به رشد خود در بلندمدت ادامه خواهد داد.

به دلیل کاهش فلرها در میدانهای نفتی، سیستم جمع آوری گاز در حال افزایش عرضه NGL ها برای تولید الفینها است. شرکتهای نفتی روسیه دارای پروژه های متعددی هستند که نگاه به شرق دارد. از جمله پترو/پالایشگاههای مشترک در سواحل شرقی و سرمایه گذاری مشترک در چین.

تولید محصولات شیمیایی در قزاقستان و ازبکستان نیز به دلیل دارا بودن مزیت انرژی در حال رشد است اما در اوکراین و بلاروس به دلیل هزینه های بالای خورک و امکانات غیر رقابتی در حال کاهش است.

در این میان خاورمیانه بزرگترین و کم هزینه ترین بلوکهای صادر کننده تولیدات محصولات پتروشیمی را در جهان شامل می شود. از زمان افزایش قیمتهای نفت در سال 2005 قیمتهای ثابت و پایین برای اتان مزیت رقابتی بالایی را برای این منطقه به وجود آورده است. باوجود دسترسی به اتان مازاد در منطقه توجه بیشتر به سمت خوراکهای سنگین تر رشد خود را حفظ کرده است. تولید آروماتیکها و بنزین منجر به رشد قوی تقاضای برای نفتا و رفرمینگ شده است.

تولید الفینهای مبتنی بر نفتا به طور قابل توجهی هزینه بالاتری در بر دارد اما کشورهای منطقه از هزینه های پایین انرژی در منطقه سود می برند! هر چند با افت قیمتها به زیر 35 دلار امیدی به ادامه تفریح نفتی این منطقه در آینده نزدیک دور از انتظار است.

در چین رشد صنعتی شدن مصرف پلاستیکها و مواد شیمیایی را افزایش داده و رشد شهرنشینی منجر به افزایش بیشتر بسته بندیها و محصولات خانگی شده است.

خوراک مصرفی در چین عمدتا توسط استیم کراکرهایی تهیه می شود که بر پایه نفتا/گازوییل هستند. حاشیه سود ضعیف پالایش و مواد شیمیایی تا حد زیادی سرمایه گذاری را در دوره میان مدت در مجتمعهای شیمی/پالایشگاهی کاهش داده است.

تولید الفینهای پایه متانولی در چین به دلیل فعالیت پنج کارخانه و نیز اضافه شدن 25 واحد دیگر در حال ساخت رو به رشد است.

تقریبا همه متانول در چین از زغالسنگ تولید می شود. اگر چه صرفه اقتصادی این موضوع ثابت نشده ولی تبدیل متانول به آروماتیک می تواند در طولانی مدت جایگزین واردات شود.

چین از ذخایر بزرگ زغالسنگ برخوردار است که عمده آن برای تولید برق استفاده می شود. ذخایر زغالسنگ در غرب چین از کیفیت پایین و دور از مراکز جمعیتی قرار دارد.

چین از این ذخایر کم ارزش زغالسنگ برای تولید و تبدیل مایعات و متانول به الفین به وسیله فناوری MTO برای تولید اتیلن و پروپیلن استفاده می کند. افزایش قیمت نفت از سال 2009 استفاده پتروشیمی های چین را از زغالسنگ رونق داده است.

در این میان، ژاپن، کره جنوبی، تایوان، سنگاپور و هند دارای پالایشگاههای یکپارچه شده تولید مواد شیمیایی برپایه نفتا هستند.

کره جنوبی و ژاپن از صادر کنندگان کلیدی پلی الفین و آروماتیک هستند، هرچند خروجی ژاپن در حال کاهش است.

تحولات توسعه گاز/نفت شیل آسیا انتظار نمی رود که بتواند حجم کافی اتان را برای تامین خوراک با هزینه کم ایجاد کند. از این رو اتان ایالات متحده آمریکا از سال 2016 وارد هند می شود.

پالایش نفتا در آسیا از هزینه بالاتری از تولید بر اساس NGL ها در خاورمیانه و شمال آمریکا برخوردار است. اما آسیا از هزینه های ساخت و ساز و نیروی انسانی پایین تر و بازار رو به رشدی برخوردار است.

نیاز رو به رشد تقاضای پالایشگاههای مبتنی بر نفتا را در آسیا نمی توان با خوراکهای دارای مزیت تامین کرد.

چنان که ملاحظه شد، از آنجا که بازار محصولات و کالاهای تولیدی پتروشیمی به شدت هزینه محور بوده و به قیمتها بسیار حساس است، رقابت در کاهش هزینه ها کلید موفقیت در پتروشیمی است. براین اساس منطقه ای مانند ایران که دارای مازاد اتان و قیمت پایین در این خوراک است می تواند از جذابیت بالایی برای سرمایه گذاری در بخش پتروشیمی و بخصوص برای کراک بخار برخوردار باشد.

ظرفیت عملیاتی محصولات پتروشیمی ایران نیز با افزایش تولید اتان در فازهای در حال ساخت میدان گازی پارس جنوبی و افزایش تولید گازهای همراه نفت قرار است از 44.5 میلیون تن در سال 1393 به 50.1 میلیون تن در سال 1394 افزایش پیدا کند. هم اکنون ١٧ میلیون تن از محصولات پتروشیمی ایران به خارج از کشور صادر می شود.

در سال گذشته در مجموع بیش از ٢ میلیون و ٨٠٠ هزار تن اتان به مجتمعهای پتروشیمی تحویل شده است و امسال براساس پیش بینیها سهم پتروشیمی ها از اتان تولیدی کشور به 4 میلیون و ٢٠٠ هزار تن افزایش خواهد یافت.

هزینه خوراک در ایران یکی از بزرگترین مزیتهای رقابتی است که در اختیار سرمایه گذاران قرار دارد. در این میان فقط موضوع قیمتهای رقابتی خوراک مطرح نیست. بلکه باید به این نکته توجه کنیم که برای تولید هر تن اتیلن حدود 3.3 تن نفت باید کراک شود اما برای تولید همین مقدار اتیلن تنها حدود 1.2 تن اتان نیاز است.

نباید فراموش کنیم که هزینه های لجستیک نیز نقشی تعیین کننده دارد و در بیشتر موارد می تواند تعیین کننده سود یا زیان باشد. برای تولید مواد پتروشیمی رقابتی باید هزینه ها در حداقل ممکن حفظ شود.

مواد اولیه گازی مانند اتان و LPG که برای تولید الفینهای گازی مانند اتیلن و پروپیلن به کار می روند همگی از هزینه بالای حمل و نقل برخوردارند. اما نفتا و نفت گاز که برای تولید آروماتیکها استفاده می شوند به صورت مایع بوده، دارای هزینه پایین حمل و نقل هستند. بنابراین، پتروشیمی هایی که از اتان و الفینها استفاده می کنند باید به منابع اتان و الفین نزدیک باشند.

موضوع دیگری که سرمایه گذاران به آن توجه می کنند کاهش شدید قیمت نفت است که منجر به کاهش قیمت نفتا شده و حتی بسیاری از پالایشگران و پتروشیمی های آمریکایی را در اندیشه مهاجرت به ایران فرو برده است!.

موسسه تحقیقاتی آی اچ اس کمیکال ( IHS Chemical ) به تازگی اعلام کرده است در صورتی که بازیابی قیمت نفت خام ظرف پنج سال آینده صورت نگیرد و قیمتها در سطح فعلی تثبیت شوند؛ موج دوم ساخت واحدهای کراکر اتان در آمریکای شمالی تا سال 2025 به تعویق خواهد افتاد.

این موضوع، ضمن دامن زدن به کمبود عرضه اتیلن در بازار، به افزایش سودآوری واحدهای کراکر نفتا در اروپا و آسیا کمک شایانی می کند.

براساس پروژه انجام شده توسط نکسان برای اوپک در ماه مه 2014، تولیدات کراکرهای اتان در خاورمیانه از کمترین هزینه اتیلن برخوردار است.

قیمت اتان در خاورمیانه حدود 0.75 دلار به ازای هر یک میلیون بی تی یو و در ایالات متحده معادل 4 دلار است.

هزینه تولید اتیلن از نفتا در اروپا و آسیا حدود 2.5 برابر آمریکا و 10 برابر خاورمیانه است.

هزینه سرمایه ای لازم برای ساخت یک واحد کراکر اتان کمتر از نصف یک واحد کراکر نفتاست.

هزینه نقدی و بازگشت کند سرمایه در کراکر های نفتا از نقطه ضعفهای بزرگ این واحد ها به شمار می آید.

البته این آمارها به قبل از سپتامبر 2014 باز می گردد که قیمت نفت در بیش از یکصد دلار و اوج خود قرار داشت و آمریکاییها هم به دنبال برنامه ریزی برای صادرات اتان بودند.

صادارت اتان ایالات متحده تا پیش از این قرار بود تا سال 2020 به سالانه 9 میلیون تن افزایش پیدا کند و حداقل یک پایانه صادراتی دیگر در این کشور ساخته شود. اما با افت شدید قیمتهای جهانی نفت و کاهش سرمایه گذاریهادر بخش شیل تردیدهای بسیاری در این زمینه وجود دارد.

شرائط پیچیده بازار امروز نفت جهان در حالی است که ایران با توجه به تمرکز حجم بزرگی از ذخایر نفت و گاز و وجود سرزمین پهناور در مجاورت آبهای خلیج فارس و ذخایر عظیم اتان موقعیت مناسبی را برای سرمایه گذاران آسیایی، آمریکایی و اروپایی به وجود آورده است. صنعتی در حال توسعه که نیازمند بیش از 70 میلیارد دلار سرمایه گذاری در 10 سال آینده است.

مخارج سرمایه ای سالانه ٧ میلیارد دلاری می تواند ظرفیت تولید محصولات پتروشیمی ایران را از سالی ۶٠ میلیون تن به ١٢٠ میلیون تن در ۵ سال آینده و ١٨٠میلیون تن در ١٠ سال آتی افزایش دهد.

علاوه بر این سرمایه گذارانی که منتظر رفع تحریمهای ایران هستند به خوبی می دانند که تولید 60 میلیون تن محصولات پتروشیمی ایران و صادرات حجم انبوهی از آن در حالی است که در بخش بالادستی صنعت پتروشیمی و با قیمتهای نفت 100 دلاری به ازای فروش هر یک میلیون تن مواد اولیه ٣٠٠ میلیون دلار به دست میآید. اما در صنایع تکمیلی به ازای هر یک میلیون تن محصول نهایی ۶٧٠ میلیون دلار کسب میشود و به ازای هر پنج تن محصول در سال، امکان ایجاد یک شغل جدید وجود دارد. ضمنا نرخ بازگشت سرمایه در بالادست پتروشیمی ١٢ تا ١۵ درصد و در صنایع تکمیلی ٣٠ تا ٣۵ درصد است.

در این شرائط، با سرمایه گذاری داخلی و خارجی برای افزایش تولید پلی پروپیلن و احداث و افزایش ظرفیت عملیاتی کارخانه های پایین دستی موجود در کنار احداث کارخانه های جدید، بخش میانی و پایین دستی پتروشیمی ایران می تواند حجم قابل توجهی از از اتان داخل را به محصول نهایی بدل کرده و به جای صادرات مواد اولیه به یک صادرکننده قدرتمند در بخش کالاهای مصرفی مورد نیاز مصرف کنندگان نهایی در جهان بدل شود.

در این شرائط تنها بااستفاده از نیمی از محصولات پتروشیمی داخلی امکان ایجاد حدود شش میلیون شغل جدید در کشور وجود دارد و تولید ناخالص داخلی و صادرات ایران با رشد غیرقابل تصوری روبرو خواهد شد. بقیه محصولات پتروشیمی و نفت و گاز باقیمانده هم می تواند برای تنظیم بازار به دیگر کشورها صادر شود.